去哪儿从平台走向OTA,OTA携程则走向平台化,已是不可逆的方向。虽然通过融合跨界,双方的业务模式更加类似,彼此团队对未来趋势的理解也在伯仲之间,但是双方差异仍然非常巨大,特别是在基因与资金层面。价格战背后,已是包含库存与渠道资源的总体战,而这与资本息息相关。两强的决战,也带动了中国在线旅游创业投资生态圈的发展与茁壮,近而影响了中国旅游业的未来格局。

价格战从未缺席中国在线旅游领域。随着旅游市场规模被证明快速向上,新进入业者挟带的可烧资金也逐步放大,竞争激化下,价格战的打法也逐渐细致。

价格战终极会引导到价格一致,不过,即便不同平台的C端提供同样的价格,同样的价格可能来自不同的做法。以酒店为例,如果用孙子兵法的逻辑来说:“下兵之策”是在酒店(C端)直销价的基础上立减、返现、红包、让佣…,这种单纯的让利会耗费大量的现金与佣金收入;“上兵之策”是通过B2B或是切房取得房源,这种方式可以降低单间夜成本,虽然卖的价格一致,但成本低盈利更多,这部分还可以通过自身的收益管理组合做得更细化。

“上兵之策”是以价格战术为表象的资本战略,可以进行长久的消耗战。如前述在线旅游机票/酒店的平台格局现况(参见拙作《携程VS去哪儿,刀刀见血的B端暗战》与《机票分销供应链暗变涌动,携程和去哪儿提前对决》),价格战冲击的不仅C端平台,同时也会带动整个生态圈盈利下滑,因此有利于高资金企业对生态圈中需要钱的企业进行投资,特别是其中高垫资成本的企业。当资本顺着价格战进入供应链,除了釜底抽薪掌握资源,还能为投资方与供应商(被投资方)带来双赢的财务收益。

不过,资本战仰赖总体的资金实力,这时企业拥有的直接资金与间接资金(能快速变现的资金),就变成交战时的重要筹码。

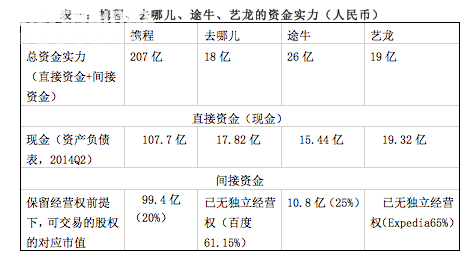

四大旅游中概股总资金实力大起底

这里的总资金实力,是依各公司财务报表加总直接资金与间接资金所取得的资金量。目前推估携程可掌握资金超过200亿(人民币),分别约是去哪儿、途牛、艺龙的12倍、8倍、11倍,与竞争者差别颇大(见表一)。

资料来源:各公司财报

* 现金为财报项目的Cash and cash equivalents + Restricted cash + Short-term investment(去哪儿加计Funds receivable),为标准一致,途牛与艺龙已公告季报,但本表数据依各公司2014年二季度季报定。

* 可交易股权的市值换算方式,是依2014年11月21日美国股市收盘价,携程82.8亿美元,途牛7.2亿美元(数据来自Google Finance);美元对人民币换算为1:6。

直接资金:这里直接资金指的是现金,以及能随时变现、高流动性的约当现金,有利于公司因应市场变化,快速进行投资或收购。企业净利润或净亏损最后也会影响现金,但体现较为复杂,这里并不合并计算。但今年在线旅游公司竞争激烈,预计各公司盈利能力会比2013年差,特别去哪儿上半年已亏损6.03亿(去年全年亏损1.87亿),推估下半年还会加剧,仅存17.82亿的现金,现金耗尽不仅无法对生态圈进行投资,还需向股东再融资,在资本战的对峙中会很被动。

间接资金:这里间接资金指的是,在不影响独立经营的前提下,通过与战略伙伴股权交易,所能取得的资金与战略资源(这类资金的量最庞大)。由于战略资源(如Priceline与携程、携程与途牛的合作)的价值很难量化,为严谨计算,这里就只以计算通过股权交易能取得的资金市值,像Priceline投资携程是以市值溢价算,溢价的部分在此忽略。在不影响独立经营的前提下,一般公司能战略性交易/换股的股份以不超过30%为宜,这里的计算就以30%为基础。

计算美国上市的四间中国旅游企业可以发现:携程扣除Priceline的10%持股,约还有20%的股份可以作为间接资金;途牛扣除携程约5%持股,约还有25%的股份可以作为间接资金。去哪儿跟艺龙已分别被百度及Expedia控股,这类公司增发释股取得间接资金的难度比较大,一方面因为本身没有董事会的决定权,必须经由控股母公司决定;另一方面,除非百度、Expedia决定放弃去哪儿、艺龙的经营权,否则会阻碍战略伙伴的投资意愿,但即便百度、Expedia愿意抛股,抛股利益也是归属母公司,与被投资的子公司无关,无助于壮大资金规模。

钱不是万能,但可以带来机会

在理解价格战术的表象后,还可以从两个方面挖掘资本的影响力,这对预期去哪儿跟携程的捉对厮杀,甚至在线旅游的格局转变上,有重大的帮助。

寸金“能”买寸光阴:最明显的例子是携程在B2B领域的相关投资。B2B领域是资源的概念,可以细化成B2B平台(资源的广度)与B2B批发商(资源的深度)。虽然旅游资源大体是供过于求的,但是特定范畴的旅游资源则是稀缺的。比如在高星酒店领域中,酒店的客房库存本身不稀缺,但是酒店愿意释放的低价库存本身是稀缺的;再从组团游领域来看,一般旅游目的地的低价机票处于稀缺。

价格战一般也容易使C端平台与B端批发商处于对立的态势。如果能以投资化解这个问题,能更快速为平台商户打通批发商的低价产品,并以自身流量与资源辅助B2B平台扩大业务范围,就更能打造双赢的合作关系。这类合作上,携程通过华远与酒店B2B领域的投资,走得非常靠前。

资源上的孤立战争:在线旅游业是流量与资源的游戏,价格战背后是将消费者需求打造成自己生态圈的闭环。携程通过C端(同程、途牛等)的投资,绑定了消费者的需求出口(根据公开信息,途牛与同程的现付酒店都使用携程资源);同时通过B端的投资,裂解竞争对手的低价产品闭环,两者都能大幅削弱去哪儿作为平台的渠道价值。

孤立战术基本违反企业多渠道最大化销售的商业逻辑,所以原则上不需要做得很彻底,做得彻底也违反被投资对象的分销利益。对携程来说,基本上只要保证去哪儿不会有最低价,至少不会是唯一的最低价,同时在库存的使用上携程优先,并且适当的在竞合中顺水推舟即可。携程既有的服务体系,理论上要做好其它该做的事。近期如家集团下架去哪儿,应该可以理解为这部分的成效。

200亿到400亿的杠杆影响力

资本战能积累的战力,基本体现在对被投资公司的影响力。对被投资对象控股固然可以有绝对的影响力,但也可能因股权稀释而让创始团队丧失动力。

对于携程如何最大化战略效果,可以参考该公司CEO梁建章的发言,近年梁曾多次提到积极投资好的创业团队,但不强调控股,仅仅是“财务投资”。但值得注意的背景是,以今年二季度来说,推估携程一个季度能销售的机票与酒店的人次,各超过1000万的量级,三季度甚至可能逼近或超过2000万,如此庞大的量级以及所衍生出的细分市场需求,足以打造一个巨大的闭环生态圈,覆盖到所有被投资公司(所谓携程系)的资源。这个庞大需求的创造与满足,足以让携程以不控股的“财务投资”发挥控股般的影响力。

同程与途牛就是很好的例子(外传携程投资同程30%,投资途牛不到5%,对双方都不控股)。如果不控股就能发挥控股的影响力,携程手上的200亿相当于可以发挥400亿以上的杠杆价值(原本要控股必须要有50%以上的股份,现在只要20%到30%即可,相当于2倍的杠杆)。

相对于携程,去哪儿CSO赵轶璐曾表明,去哪儿网不做财务投资,只做战略投资,首个投资案则是与中国市场无涉的东南亚打车应用GrabTaxi。虽然不清楚去哪儿的资本战略是因为被携程在中国孤立被迫所致,还是真正认为控股才能发挥影响力,但从这个角度来看,去哪儿在资金有限的前提下,应对携程的杠杆施力将面对更大的挑战。

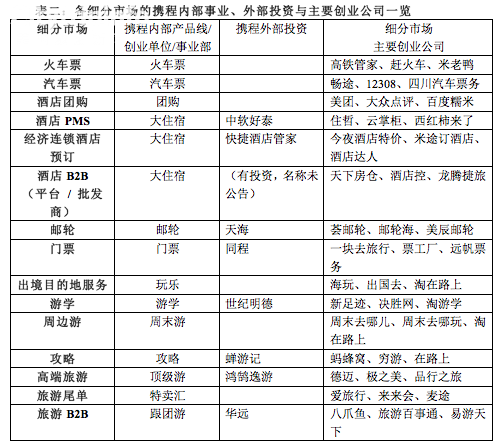

“携去”资本战牵动旅游创业圈资金热情

在携程走向平台化,去哪儿走向OTA化的过程中,双方的资本战略也影响了在线旅游业的创业方向。资金有限,去哪儿目前的投资较为单调;但从年报与公告来看,携程这两年在各个旅游细分市场投资了多个项目,这些外部资本战略与内部创业机制结合,快速的以平台化形式深化了在细分市场的布局,同时也牵动了风投与私募对旅游创业圈的资金热情(表二),并带动了产业变现要求与洗牌速度。携程与去哪儿最后的胜败也许并不重要,中国的细分市场创业者已在这场资本战的过程中,不自觉地取得了国际水平的竞争力。