一般的理解中,航空公司的机票直销价应该是最便宜的,但实际上并非如此,就如同酒店直销通常不是最便宜一样。航空公司有直销与分销系统,当分销渠道将佣金让利销售时(特别是让利到部分后返时),所售出的机票很可能比直销票还便宜,事实上,目前航司约80%的票仍为分销票,就反映了这个现况。

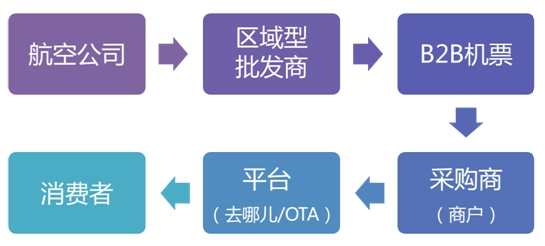

一个完整的机票分销供应链,能保证大量的低价票库存,而库存的出票流向,是由航空公司→区域型批发商→B2B机票平台→采购商(商户)→去哪儿/OTA→消费者的方向进行,大致如图。只要航空公司的分销部门存在,分销供应链以及所衍生的生态就会永远存在。

近期航空公司发起一波降佣潮,四大航将航线佣金从3%砍到2%,甚至1%,西部航空更将佣金直接砍到0。航空公司砍的是前返(即国家规定的给代理人3个点),冲击的是不在供应链中、只拿得到前返的小商户(票代),而供应链中前返+后返(后返是根据代理人的票量而给的相应奖励)的佣金平均还是有6%到7%(佣金依照航线销售的难易度差别非常大,这里谈的是均值)。尽管如此,一叶知秋,这依然推动了生态变局,供应链中的各环节业者,不得不加快自身的转型速度,本文对这个链条上的每个角色简析如下。

区域型批发商:要活就要刷量拿后返

运营模式:中国遍布区域型批发商,这些批发商直接跟航空公司交易取得大量的低价票库存,重量级如上海的不夜城、上海招商,北京的中航服、博丰,广州的美亚、纵横天下,以及专门切特定航线低价票的小批发商。只要航空公司的分销系统存在,通过人性化的维护,区域型的批发商就永远有能力取得特殊价格的低价机票。航司砍佣后,机票的前返虽然趋近于0,但后返仍会有5%左右,因此后返的重要性大幅增加。批发商的低价机票,体现在将成本已低的机票,提前将佣金让利分销,价格更有竞争力。后返有阶梯式的门坎,批发商自身渠道有限,因此会将机票投放B2B平台分销,触及仅可能广的渠道,以刷量达到后返的最高标准。

风险:批发商运作会牵涉到资金垫付(因为要预先让利佣金)以及运价分析(预估运量区别订价,以最大化盈利),必须兼有资金实力与分析专业;此外,由于已将尚未到手的后返提前让利,一旦最后没达到后返门坎,就会有亏损风险,近年中箭落马的几间公司(军利、纵横天下),都在这个领域。

前景:目前看来,批发商转型兼B2B平台(如美亚),或是转向C端的OTA(如不夜城、一起飞),都是主流作法,但无论哪一种,投资成本与同业竞争压力都很巨大。

B2B机票平台:转型是必然趋势

运营模式:相对于酒店领域B2B批发商与OTA平台合而为一的态势,机票领域的B2B批发商与平台各自拥有一片天。推估原因在于机票佣金率过低,酒店B2B平台一个季度能有50万间夜就算一方之霸,机票可能就要500万张票了,这么庞大的销售量足以支持一个专业B2B平台的存在。

相对于酒店B2B三强,中国机票B2B平台也有三强,人称“51、今通、517”,分别是51book、今日天下通、517NA,它们的优势在于有足够广的渠道,能够为批发商销售大量机票(如果价格有竞争力);同时,也有足够的技术专业,可以整合航线复杂的运算逻辑,匹配各种乘客类型(成人/儿童/婴儿)、舱位(光经济舱就有十种以上不同舱位)、不同提前预售期的定价。

风险:B2B平台存在价值在于信息不对称与技术壁垒,由于上游批发商与下游商户(采购商)存在信息不对称,因此才需要平台,一旦采购商的单一采购量大,B2B很容易被绕过,如果被第三方取得批发商信息接口,一样是风险。一旦被绕过,积累的运价处理技术就是最后一道技术防线,但是技术壁垒可以用足够的金钱投入换取,只是需要开发时间。长远来看,彻底的0佣金时代则是最大的风险。

前景:三强的积累应该至少能为转型换取以年为单位的时间,三强彼此的不同基因则引导了不同转型方向与难度。目前转型主要在于两个方向,一是通过运用高额的流水,转向金融服务公司;一是顺应休闲游的趋势,将B2B业务延伸到酒店或自由行,这两者是转型门坎比较低的方向。

商户:无资源商户持续退场

运营模式:批发商与B2B机票平台本来就属于规模运作的微利行业,以B2B平台来说,一年卖小千万量级的票数,净利一样只有小千万量级,很难降低利润共体时艰,因此随着航司砍佣,受到最大冲击的就在于这里面没有真正低价资源的小商户。

这些过去票源从航司直采的商户,降佣后票量刷不到后返门坎的已经逐渐退场,剩下的多是从B2B平台取得低价票。因为渠道来源类似(B2B平台),采购商的成本大体上都差不多,部分商户的盈利模式就从运用客户的信息落差着手,比如退改签对赌,价格可以比B2B平台更低,虽然这样的作法不尽合规,但是短期内难以避免。

风险:商户的风险与优势都是直接面对C(Customer)端客户(消费者)。消费者可能对生态及退改规定不了解,因此可以赚些机会财;但是这类消费者也会慢慢因为互联网消弭信息不对称,更懂得争取自己的权益,导至必须付出更多的服务成本,而降佣潮的加巨,就变成压死骆驼的最后一根稻草。

去哪儿:弃商户打通供应链上游

运营模式:虽然作为搜索平台,最重要的就是商户丰富性与产品低价,而丰富性是低价的手段而不是目的。面对商户主动(提高广告费)被动(机票降佣潮)快速减少的现况,商户丰富性如果难以确保,最低限度必须保证低价票的闭环,丰富性只要用马甲就可以作到。

前景:因此,去哪儿必须往供应链上游打通B2B平台与区域型批发商,以保证低价票源。如果能买下B2B平台是最快的,不仅多了约5‰的佣金,也能够快速打通批发商渠道,同时取得运价计算技术,有了足够的低价票,就能化解提升广告费与降佣潮后商户流失的风险;另一方面,也有了与航司谈判的大棒,目标是比照青岛航空首航模式,取得完整的分销权。

风险:B2B平台也知道自身的价值所在。如果只是合作,B2B平台会尽量控制票量,避免被单一渠道牵制;如果事涉投资,B2B平台一季的量多半是大百万量级,不会简单就范。如果演变成卖方市场的态势,估值可能瞬间从市盈为主变成市销为主,去哪儿是否出得起估值是个问题,也因此近期会有两篇南辕北辙的B2B平台投资价值的评论《行将就木的机票B2B,将要去哪儿?》、《阿里密会517NA等三大机票B2B交易平台》,背后其实就是去哪儿与阿里台面下的对弈,加上其中隐形的携程,三方动态值得玩味。

携程:三管齐下建立平台低价闭环

运营模式:去哪儿一步步的往上游走,OTA携程则在进行平台运作的同时,也直接切入上游。携程在2012年前客户以商旅客户为主,但在中国市场,显然品牌溢价并没有高到脱离性价比的程度,也因此份额受到了去哪儿的打击。目前看来,携程机票的平台模式作法是三管齐下,一方面直接挑去哪儿上出票量排名前列的商户合作,一方面与机票B2B平台合作,一方面也对接区域型批发商,从三个渠道快速增加低价票的覆盖。与去哪儿最大的不同是,携程不露出供应商,替供应商扛下服务成本。

风险:平台作法的好处在于快速满足客户的价格需求,但风险就是,过去去哪儿上投放机票的商户,其灰色产品会有的投诉风险,在携程一样会发生。这类机票几乎可以说是低价机票库存的原罪,甚至也有风险会被航司或政府叫停,不过,这对去哪儿一样有冲击,而且冲击会比携程大得多,因为双方校费者结构有差异,握有商旅消费族群的携程说不定乐观其成。

去哪儿 VS 携程:供应商投入意愿决定成败

机票市场战局一年一变,去年Q4去哪儿出票量超过携程,看似一片大好,今年下半年立马遇到挑战。去哪儿对机票事业的原有思路,应该是在机票佣金率缓降的过程中,用提高广告费(二季度机票收入同比增长46%)去芜存菁,筛选掉机票库存成本不够低的商户。去哪儿庄辰超在评论酒店直销对平台商户的利益冲击时(2014Q2电话会议),提到“我们只是注重消费者体验和价值链,如果哪家提供商不能产生价值,公司就会中止合作”,反映的就是这层思路,其实去哪儿在机票的思路也类似。而他没说的是,因商户退出而减少的库存,直接通过机票批发商与B2B平台就可以取得,而商户的丰富性用马甲就可以做到。

Q2机票广告费用的大幅增加,原本只是去哪儿对商户“物竞天择”的投石问路,但是不巧调整后马上遇到航司无预警的降佣潮,商户在双重打击下收入锐减,B2B批发商与平台的库存流量又还没规模打通,棋差一着含恨让携程机票平台迅速坐大。

商户逐渐快速减少的去哪儿,尝试以直销的定位打入B2B供应链,但是,涉入机票B2B系统并不容易。单纯在C端投放价格的系统与B(Business)端运价计算的系统差异巨大,要体现航段价格基本没有难度,但与批发商对接时,要从不同批发商、不同接口给到的海量数据中,真正匹配出最便宜的价格,就需要技术积累了,市场上光是这类技术运算逻辑本身,就足以支撑一间创业公司(微驴儿),而与B2B平台对接时,平台本身是只给鱼吃不教钓鱼的,毕竟那是平台的最大价值。

事缓则圆,如果降佣潮慢个一年,去哪儿可以有足够的时间跟B2B平台边打边谈(就如同携程对同程的投资逻辑),商户的退出时间刚好能与批发商接盘时间接轨。但降佣潮事出意外,携程在运价处理的技术积累又超过去哪儿不只一个量级,同样对接海量批发商的海量数据,携程可以算出更便宜的价格,因此去哪儿对收购B2B平台特别积极,目的就在于快速补足这部分的技术。

携程是否已在B2B供应链建立投资关系不得而知,但是携程资金比去哪儿也多不只一个量级,一站式定位看来更能在投资后为批发商与B2B平台转型带来价值,再加上阿里从中作梗,这些对去哪儿对B2B的投资可能造成“成事不足、败事有余”的打击,这对分秒必争的去哪儿是潜在威胁。