一系列轰动性的收购举措使得Expedia和Priceline各自巩固了全球领先的在线旅游代理地位,同时也令其他在线旅游企业的机会越来越少。

今年2月,Expedia继一个月前快速收购Travelocity后又收购了竞争对手Orbitz Worldwide,广受业界的关注。 而Priceline自2012年重磅收购Kayak后,又于2014年吞并了OpenTable以及Hotel Ninjas与Buteeq,进一步扩大了其B2B酒店业务范围。随着两大国际巨头通过收购和持续增长来进一步巩固其地位,在线旅游代理业的争霸战也日益变成了两虎之争。那么对于以欧洲市场为目标的小型旅游代理来说,此时是否值得一搏,还是最好适时收手去其他地方寻求机会?

欧洲当地的旅游代理很早便在在线旅游业占有一席之地,因此欧洲市场仍显得相当分散。截至2013年,欧洲总预订量排名前五的在线旅游代理,即Priceline、Expedia、eDream Odigeo、Orbitz以及Unister,共控制了欧洲近70%的在线旅游交易。但仍有超过30%的在线旅游预订由小型的区域性代理或当地代理处理,因此,小型代理仍发挥着积极的作用。

但压力正在积聚。很显然,未来几年内,随着小型企业努力与巨头们竞争,还会产生更多的合并,因为后者巨大的营销预算和在重要市场领域所产生的影响力是难以超越的。初创型在线旅游代理或小型在线旅游代理若希望在欧洲占据一定的地位,或至少保持在竞争中不被淘汰出局,就必须使消费者获得一些他们无法从大型代理那获得的内容。

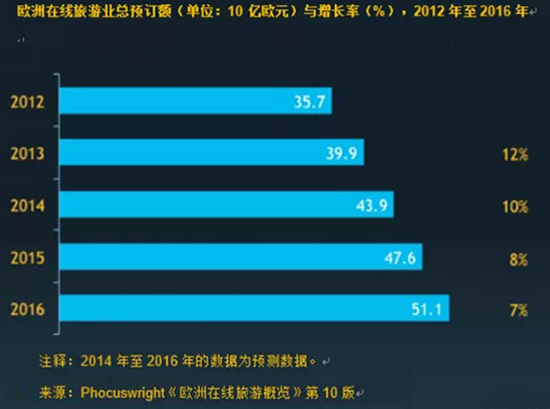

令人欣慰的是,欧洲在线旅游代理市场仍然还有大量增长的空间。欧洲的在线旅游预订额增长仍快于离线交易额的增长,消费者(尤其是西班牙和意大利等欠成熟在线市场的消费者)越来越多地通过网络来规划并预订行程。尽管在线旅游预订业的年收益增长率已下滑至不到10%,欧洲的在线旅游业仍相当稳健,并将在2016年超过510亿欧元的预订额。

但对于想要在这一动态市场获得较大份额的在线旅游代理来说,旅游业各个领域的机遇与挑战是有差异的。

例如,住宿业的分散性便明显使该领域对于代理来说显得较为成熟。2013年欧洲几乎有四分之一的酒店预订均通过在线旅游代理完成,因此住宿业便成为最依赖于在线旅游代理的行业。然而,新进者在进入时也将遭遇风险。Priceline旗下只开展酒店预订业务的Booking.com已经在欧洲许多国家占据了主导地位,预计未来几年均将有持续且强劲的增长。因此其他企业能够得到的份额屈指可数,除非它们能够通过真正独特的产品来撼动Booking.com的地位。

而在铁路和低成本航企领域,在线旅游代理则只占了4%到5%的预订量。鉴于欧洲多数铁路市场均只有一到两家供应商,因此几乎不需要有中间商。然而,一些在线旅游代理仍通过推出酒店与火车票捆绑销售的产品在这一市场占据了一定的地位。而瑞安航空和易捷航空等欧洲的低成本航企,也正积极地吸引更愿意通过代理预订的商务乘客和其他客户群体。

在线旅游代理在其他领域(传统航企、车辆租赁以及旅行社)的机遇也是各有不同。当然,各个国家的市场通常是迥然不同的。在线旅游代理的渗透率、市场的分散性、经济因素及其他因素决定了在线旅游代理能够以怎样的程度来开拓市场。

欧洲在线旅游代理业的整体前景是乐观的,但绝不能一概而论。在一个市场或一个领域致胜,不表示在其他市场或领域也会获胜。在线旅游代理需要认真进行研究,了解具体的机遇与挑战,并且要有坚持到底的决心(以及资源)。